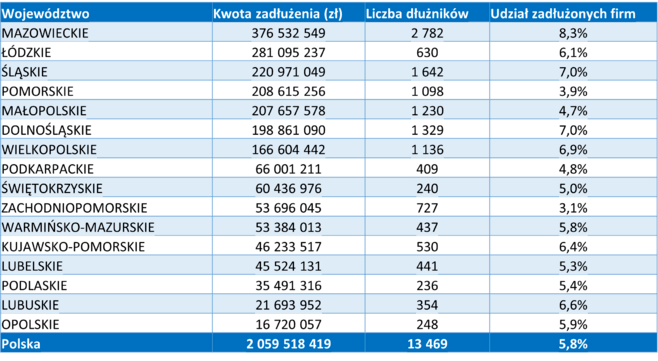

Wbrew mieszanym głosom z rynku, właściciele obiektów noclegowych prawdopodobnie będą mogli zaliczyć ten sezon do udanych. Wg GUS liczba turystów rośnie, a dane z Rejestru Dłużników BIG InfoMonitor i bazy BIK, gdzie widać też opóźnienia w spłacie kredytów pokazują, że tempo wzrostu zadłużenia wyhamowało. W trudniejszej sytuacji znajduje się jednak wciąż głodna gości gastronomia. Ciągnące się już od kilku lat problemy nadal są aktualne i powodują wzrost przeterminowanego zadłużenia tego sektora. W czerwcu zaległości całej branży HoReCa przekroczyły 2 mld zł! W czołówce firm nieterminowo spłacających swoje zobowiązania znajdują się przedsiębiorcy prowadzący działalność hotelarską i gastronomiczną w województwach: mazowieckim, łódzkim i śląskim.

Łączne zadłużenie branży HoReCa przekroczyło na koniec czerwca 2 mld zł, co oznacza wzrost rok do roku o blisko 200 mln zł (11%). 13,5 tys. firm (6%) ma problemy w spłacie bieżących rachunków, kredytów i faktur wobec dostawców i kontrahentów, a ich liczba w tym samym czasie urosła o 594 podmioty. Średnio na przedsiębiorcę z tej branży przypada sporo, bo blisko 153 tys. zł zaległych zobowiązań.

– Bez wątpienia w dużo lepszej, już na starcie sytuacji są przedstawiciele branży HoReCa w regionach turystycznych i dużych miastach, gdzie liczyć można zarówno na większą liczbę turystów, w tym sezonowych wczasowiczów, jak i na klientów biznesowych. Nie znaczy to jednak, że nie dotyczą ich problemy z przeterminowanym zadłużeniem. W czołówce firm nieterminowo spłacających swoje zobowiązania w tej branży znajdują się przedsiębiorcy prowadzący działalność hotelarską i gastronomiczną w woj. mazowieckim, łódzkim i śląskim. Lepiej radzą sobie firmy z Podkarpacia, woj. zachodniopomorskiego i kujawsko-pomorskiego – wskazuje Sławomir Grzelczak, prezes BIG InfoMonitor.

Z danych Głównego Urzędu Statystycznego[1] wynika, że liczba turystów korzystających z bazy noclegowej w Polsce od stycznia do maja tego roku jest o blisko 1 mln wyższa niż w analogicznym okresie ubiegłego roku i o 2,7 mln wyższa niż w tym samym czasie dwa lata temu. Izba Gospodarcza Hotelarstwa Polskiego[2], która na bieżąco monitoruje sytuację na rynku podaje, że w czerwcu hotele odnotowały wprawdzie nieco gorsze obłożenie w porównaniu rok do roku, jednak lipiec przyniósł już większą liczbę gości. Ogólną sytuację w branży oraz rezerwacje na cały sezon można uznać za zadowalające.

Lepszą kondycję branży potwierdzają najnowsze dane zgromadzone w Rejestrze Dłużników BIG InfoMonitor, gdzie widać opóźnienia w spłacie bieżących rachunków i faktur względem kontrahentów oraz w bazie informacji kredytowych BIK, która zawiera także dane o niespłaconych na czas zobowiązaniach kredytowych. Według nich nieopłacone na czas zadłużenie przedsiębiorców oferujących noclegi wyniosło na koniec czerwca prawie 1 mld zł, ale oznacza to, że wzrosło rok do roku zaledwie o 0,4 proc. Rok wcześniej wzrost wynosił prawie 6 proc. Co więcej, problem ze spłacaniem swoich zobowiązań ma jedynie 3,1 proc. firm z branży noclegowej. Tu jednak widać duże różnice z uwagi na rodzaj obiektu. Wśród właścicieli hoteli zaległe zobowiązania ma 8 proc. przedsiębiorców. W przypadku pól kempingowych i namiotowych wartość ta wynosi 2,7 proc. Najmniejszy odsetek firm, które mają problem ze spłacaniem swoich długów jest natomiast wśród tzw. turystycznych obiektów noclegowych, czyli m.in. pensjonatów czy kwater, gdzie jest on równy 1,7 proc. Wśród pozostałych obiektów, kłopoty z regulowaniem zobowiązań ma 6,3 proc. z nich. Średnie zaległe zadłużenie każdej z nich wynosi blisko 500 tys. zł – to jednak nadal kwota, którą trudno będzie udźwignąć wielu przedsiębiorcom.

– Gdy przyjrzymy się poszczególnym segmentom branży noclegowej okazuje się, że zaległe zobowiązania hotelarzy oraz właścicieli pól kempingowych i namiotowych w ciągu roku spadło. W przypadku hoteli spadek wynosi 11,1 mln zł, czyli 1,3 proc. Na tym tle zmniejszenie się zadłużenia właścicieli kempingów o 904 tys. zł nie wygląda imponująco, ale w ich przypadku oznacza to poprawę o ponad 50 proc.! Patrząc na obłożenie pól kempingowych i wzrost aktywności facebookowych grup poświęconych domom na kółkach, bez wątpienia taka forma podróżowania przeżywa obecnie swój renesans – mówi Sławomir Grzelczak, prezes Rejestru Dłużników BIG InfoMonitor.

– Zyskują również obiekty, które oferują większą liczbę miejsc noclegowych w ramach jednej rezerwacji, jak na przykład domki całoroczne, dzięki czemu koszt najmu “rozłożyć się” może na przykład na dwie rodziny. Lokalizacja, widok, ale również kameralność i wysoki komfort – to kluczowe wyznaczniki wyboru noclegu dla gości. Za te udogodnienia są oni w stanie zapłacić więcej i ta część branży, która jest w stanie spełnić te oczekiwania, cieszy się dobrą kondycją. Obecnie w Polsce powstaje sporo tego typu nowych, kameralnych obiektów w podwyższonym standardzie, co sprawia, że goście mają szeroki wybór jakościowych noclegów. Jako przedstawicielka “środka” branży uważam ten sezon za udany. Nasz segment jest bardzo konkurencyjny, ale coraz więcej gości ceniących wysoki standard dostrzega atrakcyjny stosunek ceny do jakości – mówi Marta Paczka, właścicielka obiektu “Beskid Sielski” w Beskidach.

Za niewielki wzrost przeterminowanych zobowiązań całej branży odpowiedzialni są przedsiębiorcy należący do kategorii obiekty noclegowe turystyczne i miejsca krótkotrwałego zakwaterowania, na których koncie przybyło 13,4 mln zł (14 proc.) do spłacenia. – W hotelarstwie widać nowy trend, część urlopowiczów wybiera najtańsze noclegi, druga część baz ekskluzywne drogie hotele. W najgorszej sytuacji znajdują się więc właściciele miejsc noclegowych średniej klasy. Wynika to z ubożenia klasy średniej, która do tej pory korzystała z tego rodzaju noclegów. Trend ten będzie prawdopodobnie pogłębiał się w kolejnych latach – zauważa Sławomir Grzelczak, prezes Rejestru Dłużników BIG InfoMonitor. Potwierdzają to dane o kondycji finansowej poszczególnych segmentów branży opracowane przez wywiadownię gospodarczą Dun&Bradstreet. O ile ponad 53 proc. hotelarzy i 39 proc. właścicieli pól kempingowych i namiotowych określa stan swoich finansów jako co najmniej dobry, wśród przedsiębiorców prowadzących turystyczne obiekty noclegowe taką deklarację składa nie więcej niż 28 proc. Jednocześnie aż 70 proc. tych ostatnich uznaje swoją sytuację finansową za złą.[3]

Nadal trudna sytuacja w gastronomii

Tuż po zamknięciu Igrzysk Olimpijskich w Paryżu, francuscy restauratorzy i hotelarze liczą straty. Jak podaje Euronews, przedsiębiorcy, którzy nastawili się na zwiększone zainteresowanie z powodu olimpiady ostatecznie stracili nawet 60 proc. w stosunku do ubiegłego roku. Także w Polsce sytuacja branży gastronomicznej nie jest najlepsza. Według danych o zaległościach pozakredytowych BIG InfoMonitor i kredytowych BIK, jej wierzyciele czekają na odzyskanie ponad 1 mld zł. W ciągu roku przybyło 194 mln nieopłaconych zobowiązań, a to już oznacza wzrost o niemal 23 proc. Zadłużenie to jest udziałem blisko 7 proc. firm z branży, z których każda zalega średnio 93 tys. zł. – Główną przyczyną zwiększenia się zadłużenia restauratorów jest wzrost płacy minimalnej. Przy aktualnej stawce minimalnej na poziomie 28,1 zł/h musieliśmy zredukować personel i delikatnie podnieść ceny, tak aby biznes był nadal rentowny. Wszelkie opłaty związane z zatrudnieniem i opodatkowanie biznesów w Polsce oraz cała biurokracja są sporą kulą u nogi każdego przedsiębiorcy – mówi Wojciech Kaczmarczyk, właściciel dwóch restauracji na Śląsku.

Ogromny skok przeterminowanego zadłużenia dotyczy przede wszystkim ruchomych placówek gastronomicznych, których zobowiązania wzrosły rok do roku o prawie 230 proc. – z 39 mln zł w czerwcu 2023 do 129 mln zł w czerwcu 2024 r. Najmniejszy procentowy wzrost zarejestrowany w bazie BIG InfoMonitor i BIK odnotowali przedsiębiorcy przygotowujący i podający napoje (13,3 proc. rdr) oraz restauratorzy (12,2 proc. rdr), którzy osiągnęli niższe zyski. – Nie zauważam spadku liczby gości, ale na pewno widać delikatny spadek zysków. Mimo podniesienia cen, znaczny wzrost kosztów skutkuje niższą marżą – zauważa Wojciech Kaczmarczyk.

Kolejny powód do zmartwień to portfele Polaków

Polacy mniej korzystają z restauracji z uwagi na wysokie ceny. Szczególnie w kurortach słychać o „paragonach grozy”. Eksperci zauważają też, że część dotychczasowych gości barów szybkiej obsługi przeniosła się do obiektów oferujących produkty typu food-to-go, wśród których dominują sieci sklepów i stacje benzynowe[4]. Część punktów gastronomicznych w takiej sytuacji ratuje się skróceniem tygodniowego czasu otwarcia. Coraz częściej widzimy więc tabliczkę, że lokal w poniedziałek jest nieczynny.

Widocznym w branży gastronomicznej trendem, jest rosnąca popularność cateringu dietetycznego dla indywidualnych odbiorców. Nie uchroniło to jednak tej grupy przedsiębiorców przed rosnącymi przeterminowanymi zobowiązaniami. Skok o prawie 16 proc. rok do roku oznacza, że na koniec czerwca tego roku firmy cateringowe zalegały na ponad 76 mln zł. Rok wcześniej odnotowany w rejestrze BIG InfoMonitor i bazie BIK wzrostu zadłużenia rdr dla tego segmentu wynosił jednak 26,6 proc. Możemy więc mówić o delikatnej poprawie sytuacji i wyhamowaniu niekorzystnej tendencji.

Niepewne perspektywy

Wg wywiadowni gospodarczej Dun&Bradstreet, sektor HoReCa wychodzi na prostą choć mocno poturbowany. W pierwszych sześciu miesiącach tego roku zawieszono działalność blisko 3 tys. firm z branży HoReCa. Zakładając, że taki trend utrzyma się w kolejnych sześciu miesiącach, to z dużym prawdopodobieństwem można przyjąć, że na koniec bieżącego roku liczba zawieszonych działalności będzie oscylować w granicy od 5 do 6 tys. To zdecydowanie mniej, bo zaledwie 1/3 wszystkich zawieszonych firm w całym 2023 roku. Gorzej z powrotami, bo D&B pokazuje również, że w polskich popademicznych realiach zawieszenie działalności właściwie równa się jej likwidacji. Na rynek z firm zawieszonych powraca nie więcej niż 1 proc., co oznacza że z 3 tys. firm zawieszonych z branży HoReCa w 2024 roku na rynek powróci nie więcej 30. W branży hoteli i zakwaterowania zawieszono w pierwszych sześciu miesiącach tego roku 781 firm, restauracji nieco ponad 2 tys.

Z drugiej jednak strony, po raz pierwszy od początku pandemii COVID-19 we wszystkich monitorowanych przez Dun&Bradstreet branżach HoReCa odnotowano wzrost liczby placówek i punktów w porównaniu do końca 2023 roku. Dla przykładu: w ostatnich sześciu miesiącach polski rynek gastronomiczny urósł o 2,6 tys. restauracji, punktów ruchomych, firm kateringowych i popularnych barów. Oznacza to, że polska branża gastronomiczna najtrudniejszy czas ma za sobą i powraca na ścieżkę wzrostu. Podobne dane płyną z branży hoteli i wszelkich innych obiektów zakwaterowania. Większość firm nadal znajduje się w trudnej i bardzo trudnej kondycji finansowej.

Na podsumowanie sezonu jeszcze za wcześnie, ale jak na razie nie przyniósł on rozczarowań. Autorzy raportu “Rynek HoReCa w Polsce 2024”[5] szacują, że wartość rynku w 2024 r. wzrośnie o 8,4 proc. względem poprzedniego roku. Wszystko wskazuje więc na to, że mimo znaczącej puli nieopłaconych w terminie zobowiązań, branża HoReCa wychodzi powoli z trudnego okresu.

Źródło: Rejestr Dłużników BIG InfoMonitor i baza BIK

[1] https://stat.gov.pl/obszary-tematyczne/kultura-turystyka-sport/turystyka/turysci-w-bazie-noclegowej-maj-2024-roku,5,142.html

[2] https://www.ighp.pl/aktualnosci/szczegoly-aktualnosci?NewsID=80243

[3] Analiza Dun & Bradstreet Poland

[4] https://businessinsider.com.pl/gospodarka/mamy-boom-na-fast-foody-zwlaszcza-wsrod-zetek/vfmf6cq

[5] PMR Market Experts